- Beleggers richtten zich op deze week op Amerikaanse arbeidsmarktcijfers, in de hoop op houvast voor het idee dat centrale banken de rente niet verder gaan verhogen.

- Hoewel aandelen een goede week kenden, geeft het technische beeld op de beurs aanleiding om alert te blijven.

- Beursexperts Gökhan Erem en Michael Nabarro bespreken de situatie op de rente- en de aandelenmarkt.

Beleggers waren deze week in de ban van de Amerikaanse arbeidsmarktcijfers. De opvallende kracht van de arbeidsmarkt in de VS zorgt er mede voor dat de Amerikaanse centrale bank beducht blijft voor hardnekkige inflatie en voorlopig vasthoudt aan een restrictief monetair beleid.

De vraag van deze week was daarom: wat zeggen nieuwe arbeidsmarktcijfers over de kracht van de economie en mogelijke gevolgen voor het rentebeleid?

Dinsdag kwamen er nieuwe cijfers over openstaande vacatures beschikbaar en vrijdag werd het belangrijke rapport over de banengroei en de werkloosheid in de VS gepubliceerd. Dat laatste rapport was niet erg eenduidig, want aan de ene kant bleek de banengroei in de VS beter dan verwacht, maar de Amerikaanse werkloosheid is in augustus gestegen naar 3,8 procent.

Beleggers waren echter naarstig op zoek naar tekenen van verzwakking van de Amerikaanse arbeidsmarkt, om onderbouwing te kunnen vinden voor de stelling dat de Federal Reserve klaar zou zijn met het verhogen van de beleidsrente.

En ja hoor, als je het graag wilt zien en een beetje met je ogen knijpt, viel er wat afkoeling van de arbeidsmarkt te bespeuren. De reactie van beurzen in met name het eerste deel van de week was dan ook positief: rentes zakten en aandelen stegen op dit eigenlijk slechte nieuws voor de economie. Slecht nieuws is goed nieuws dus!

Dat kan wel zo zijn, maar zo werkt het niet. Zeker niet als je naar de Federal Reserve luistert. Je hoeft niet eens echt je best te doen om het te begrijpen, want het gaat niet om subtiele hints. De Fed heeft duidelijk gezegd dat het verkrappende monetaire beleid in stand wordt gehouden tot het streefdoel van 2 procent inflatie is bereikt.

Bovendien is de centrale bank eerder beducht dat ze te weinig doet om de hoge inflatie de kop in te drukken, dan dat er te veel wordt gedaan.

Belangrijk om hierbij te beseffen is dat de werkgelegenheid weliswaar een belangrijke factor is bij rentebeslissingen van de centrale bank, maar zeker niet het enige is dat telt.

Zo is er nog steeds flinke inflatoire druk vanuit de Amerikaanse dienstensector. Verder bleek afgelopen vrijdag ook dat de uitgaven in de bouwsector hoger uitvielen dan verwacht en dat de peiling onder inkoopmanagers uit de Amerikaanse industrie sterker was dan verwacht. Hoezo afzwakking?

Het is dus nog allerminst zeker dat de inflatie voldoende is beteugeld en dat het gedaan is met renteverhogingen om de hoge inflatie te bestrijden. Al is het alleen maar omdat de Federal Reserve (net als de ECB in Europa ) dat duidelijk zegt. Twee procent twee procent. Daar willen de centrale banken naartoe.

Vooruitlopend op de macrocijfers van vrijdag hebben beleggers aandelenkoersen deze week al op hogere niveaus gezet. Nu we de cijfers weten, wat zou dan nu een aanleiding moeten zijn om door te stijgen? Een oude beurswijsheid luidt dan ook: buy the rumour sell the fact.

Technisch beeld: hernieuwde rentestijging dreigt

Per saldo is sprake geweest van een hele sterke beursweek, ter afsluiting van de traditioneel zwakke maand augustus. En dat brengt het volgende technische beeld met zich mee. We kijken hierbij achtereenvolgens naar de rente- en de aandelenmarkt.

We nemen dezelfde waarden als in onze bijdrage van afgelopen week ten einde voortschrijdend inzicht te ontwikkelen. Dus, om te beginnen de koers van de Amerikaanse 10-jaars staatsobligatie en daarna de S&P 500-index.

Hieronder zie je dezelfde koersgrafiek van de 10-jaars staatsobligatie als afgelopen week. Dit keer met hogere koersen en dus lagere rentestanden, want bij obligaties bewegen de rente en de koers tegengesteld.

De koers van de 10-jaars obligatie liep aan het begin van de week op, maar is na de arbeidsmarktcijfers van vrijdag in de min gedraaid. In de grafiek is te zien dat hiermee een lagere top in de maak is, binnen een cyclus van lagere toppen en bodems.

Een nieuwe aanval op de onderzijde van de range vanaf afgelopen september (zie de horizontale lijn), is nu kansrijk. Zoals we vorige week aangaven, geldt dat een duikeling van de obligatiekoers onder de onderste horizontale lijn, de weg opent naar een 10-jaars rente van 4,5 procent tot 5 procent.

Hoezo het is gedaan met de rentestijgingen? Als dat zo zou zijn, zou vanuit technische optiek een eerste hogere bodem welkom zijn. Daar is nu geen sprake van. Sterker, het omgekeerde dreigt en dat is niet zo gek gezien het verloop op de langere termijn van steeds maar hogere rentes.

Aandelen: lagere top op korte termijn?

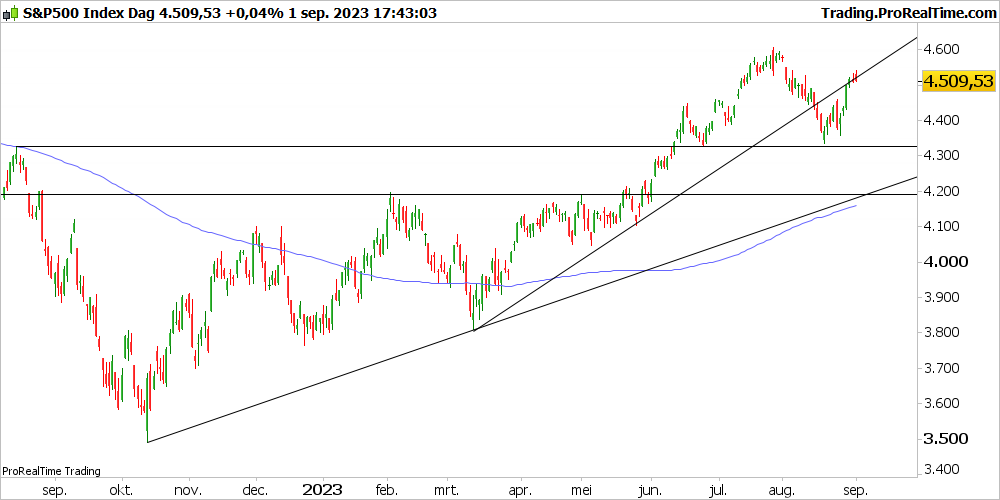

Dan de S&P 500-index. Ook voor de aandelenmarkt geldt dat de markt in pull back-modus is geraakt. Er is eerder sprake van een poging tot de vorming van een lagere top dan dat het momentum wijst op een beweging richting nieuwe hoogtepunten.

De primaire en de secundaire trends zijn opwaarts gericht, maar op tertiair niveau is een correctie gaande. Deze dreigt nu een lagere top te realiseren, waardoor een aanval op de tweede horizontale lijn in de grafiek mogelijk wordt.

Als de S&P 500-index onder de pakweg 4.300 punten en een beetje zakt, kun je een aanval op de 4.200 punten verwachten.

Aandelenkoersen zijn opgedreven door FOMO (angst om de beursrally te missen) en short squeezes (lees hier hoe dat precies werkt), maar het momentum wil niet aanhouden, waardoor een verval dreigt.

Let wel op: het gaat vooralsnog om een beperkte correctie. Pas als de koers van de S&P 500-index onder de 4.200 punten en het 200-daags voortschrijdend gemiddelde zakt (blauwe lijn in de grafiek), is het echt mis.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.